¿Está Abertis engordando artificialmente la opa de Atlantia?

Abertis espera la opa amistosa de Atlantia cotizando en máximos de dos años y mejorando un 8% su previsión de beneficio tras las inversiones en Francia e Italia

Abertis terminó esta corta semana bursátil con una revalorización del 1,6%. Una subida moderada, inferior a la media del IBEX, pero suficiente para que el valor haya mejorado el precio alcanzado tras la subida provocada por la filtración del interés de Atlantia y haya superado sus máximos de dos años, situándose en 16,41 euros.

El precio de la acción de la concesionaria de autopistas española subió más de un euro, de 15,2 a 16,3 euros, en la primera sesión post Semana Santa, el 18 de abril, tras conocerse la intención de la italiana Atlantia por plantear una opa. Se hablaba de una operación amistosa y con una prima de entre el 10% y el 15%, por lo que la reacción del mercado fue muy positiva.

Tras la euforia inicial, el valor de Abertis se deshinchó ligeramente y luego se comportó plano, ante la retirada de los bajistas y a la espera de que se concretase la oferta. En los últimos días, la acción ha vuelto a subir, aunque moderadamente, tras dos operaciones de la española, si bien su influencia en bolsa es dudosa: la mayor subida la vivió el viernes, tres días después de anunciar la inversión en la italiana A4.

Presión a Atlantia: la acción de Abertis termina la semana en 16,41 euros, máximo de dos años

Al contrario de lo que se podría esperar en un proceso corporativo de tal magnitud como la posible creación de un líder mundial, Abertis no se ha quedado de brazos cruzados esperando a Atlantia. En una semana, ha anunciado dos inversiones que, pese a que no modifican sustancialmente su portfolio, sí que mejoran sus previsiones de facturación y beneficios, con lo que la española gana valor de cara a la fusión.

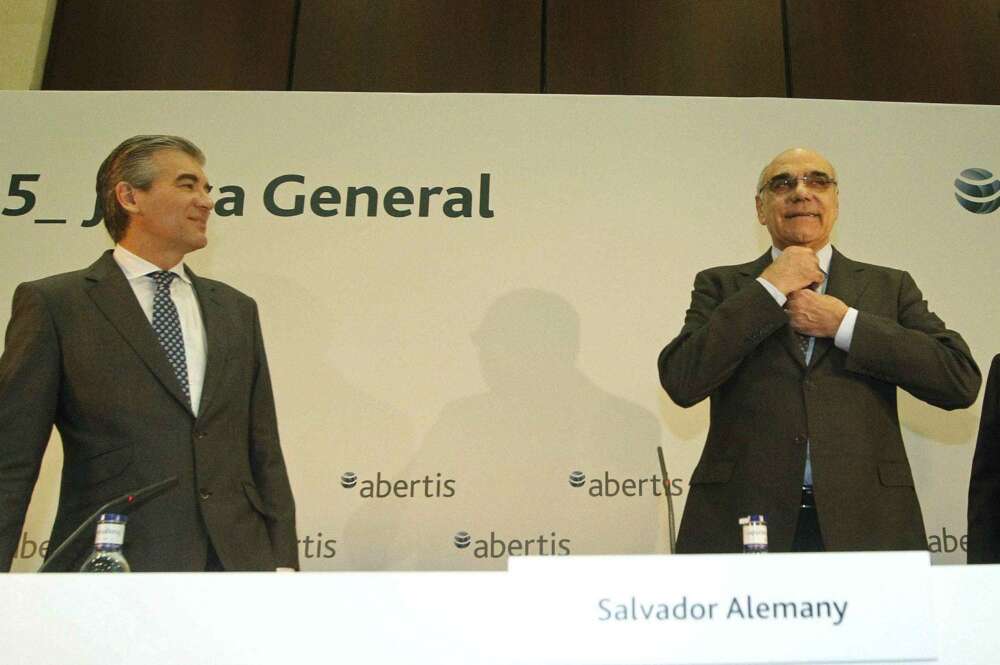

Se trata de la compra del 10,2% de HIT, propietaria de la concesionaria francesa Sanef, anunciada en dos compras del 5,1%, y del 22,5% de la italiana A4 Holding. En ninguno de los dos casos hay cambios de control, puesto que el grupo presidido por Salvador Alemany ya controlaba ambas compañías. Por ello, sobrevuela una pregunta: ¿está Abertis engordando la vaca para sacar más por ella?

Previsión: con las inversiones en Francia e Italia, Abertis ganará más de 1.000 millones en 2018

Mirando a la bolsa, no lo parece. La reacción ha sido tímida, y no puede achacarse solo a estas operaciones, ya que no ha sido inmediata y en los parqués juegan muchos elementos: este viernes, día de mayor subida de Abertis, el IBEX y toda Europa se movieron en verde esperando la victoria de Emmanuel Macron en la segunda vuelta de las presidenciales francesas.

No obstante, se trata de inversiones con evidentes beneficios a largo plazo. La compra del 10,2% de Sanef y del 22,5% de A4 incrementa la previsión de beneficios de Abertis hasta un 8% en 2017 y 2018, cuando podría superar los 1.000 millones de euros.

El hambre inversor de Abertis en Francia e Italia

Pero volvamos a las operaciones. El rally inversor de Francisco Reynés en Francia este año ha sido espectacular. Inició 2017 con un 52,55% de Sanef, y enseguida empezó a comprar: en enero un 10,52% a Caisse des Dépots et Consignations (CDC) por 491 millones, y en marzo un 9,56% a AXA por 446 millones. El mismo mes de marzo anunció un acuerdo con Predica para comprarle un 17% más por 800 millones y rozar el 90%.

Y en estas estábamos cuando, el viernes 21 de abril, anunció la compra de un 5,1% a FFP Invest por 238 millones, y el siguiente lunes, del 5,1% restante, por el mismo precio, a CNP. Hecho: el 100% de Sanef era ya de Abertis. En el mercado, sorprendió que, anunciado que se llegaría al 90%, tras la filtración de la opa de repente se llegara al 100%.

Fuentes de la compañía española aseguraron que no fue una inversión hecha para ganar volumen mirando a Atlantia, sino que, con casi el 90% para Abertis, no tenía mucho sentido para FFP Invest, fondo de la familia Peugeot, y CNP quedarse en Sanef, por lo que se interesaron en vender. Y la española, que como se ha visto, quería ganar presencia en Francia, no lo dudó.

Oportunidades: Abertis llega al 100% de Sanef y al 85% de A4 esperando la opa de Atlantia

En Italia, Abertis quiere seguir el mismo camino… al margen de lo que pueda pasar con Atlantia. La compañía española controlada por La Caixa decidió hace un año volver a Italia con la compra del 51,4% de A4 Holding por 594 millones de euros. Como en Francia, a la que pudo ganó volumen, rozando el 60%, y esta semana anunció la compra del 22,5% por 125 millones, con el que llega al 85,36% de la italiana. Desde Abertis explican que había una oferta abierta desde febrero, a la que un grupo de minoritarios decidió acogerse, y a un buen precio para la española.

Son pues operaciones que se enmarcan en la estrategia de expansión del líder español, muy centrado en países con seguridad jurídica y potencial de crecimiento y cada vez más alejado de España. Pero sea como fuere, su valor ha crecido y su capitalización bursátil supera ya los 16.250 millones de euros, lo que dificulta la prima que La Caixa y los fondos accionistas de Abertis esperan de Atlantia.

Como explicó Economía Digital, se prevé que este fin de semana los negociadores de ambas partes se reúnan para intentar cerrar un acuerdo que despeje las incertidumbres y poder así anunciar formalmente la opa en los próximos días. El precio y el intercambio de acciones son los puntos más calientes de las negociaciones.