Lo que le faltaba a PRISA, que el ‘gigante’ Blackrock entre en su capital para especular

Entre junio y octubre, la gestora de fondos estadounidense ha cuadruplicado su presencia en el grupo mediático, hasta ostentar casi el 2% de su capital de cara a obtener beneficios apostando a la baja

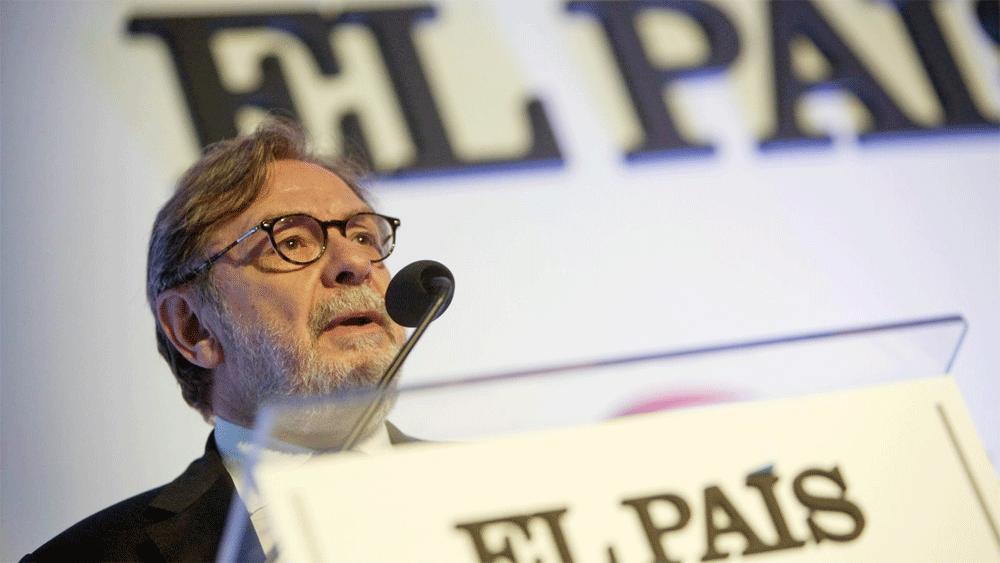

Ya se sabe quiénes están detrás de los últimos bandazos bursátiles que PRISA, el grupo de comunicación dirigido por Juan Luis Cebrián, ha sufrido en las últimas semanas. A principios de octubre, tras caer al ostracismo de cotizar a 2,8 euros y alcanzar en ese momento un retroceso anual del 67%, veía cómo los títulos se apuntaban subidas superiores a los dos dígitos en cuatro sesiones, llegando a rozar el 18% el pasado día 5.

No se trataba de que, de la noche a la mañana, el grupo mediático hubiera encontrado la fórmula para conseguir ingresos extraordinarios con los que reducir todavía elevada deuda –ligeramente por encima de los 1.800 euros tras la última operación de recompra con los fondos obtenidos por la venta de Canal a Telefónica–. No van por ahí los tiros.

Respuesta a los vaivenes bursátiles

Todo es mucho más sencillo. Obedece, lisa y llanamente, a la entrada en su capital de fondos que operan a la baja, comprando a crédito los títulos, que hacen subir la acción para, al cabo de un tiempo, proceder a su venta y obtener las plusvalías esperadas.

El problema para PRISA es que quien se ha puesto al frente de estas compraventas especulativas es Blackrock, la mayor gestora de fondos del mundo. Y será complicado que no obtenga lo que busca especulando con ese 2% bajista de capital del grupo mediático controlado, como consejero delegado, por Juan Luis Cebrián.

Blackrock, a dos manos

A través de dos vehículos, el gigante de la inversión riesgo presidido por Larry Fink, inició su andadura a corto en PRISA el pasado 17 de junio. En esa fecha, la actualización de datos ante la Comisión Nacional del Mercado de Valores (CNMV) confirmaba que, a través de Blackrock Investment Management –uno de sus fondos constituidos en Gran Bretaña – había adquirido un 0,52% del capital a corto del grupo de comunicación, adquirido a crédito por un precio de unos 8 euros.

Desde entonces, bajo ese mismo vehículo, ha ido incrementando este porcentaje, hasta el 1,42% que acumulaba el pasado 1 de octubre. Además, otro brazo inversor de la gestora –Blackrock Institutional Trust Company– cuenta con otro 0,5% bajista en el grupo de comunicación desde el pasado 24 de septiembre.

Siguiendo los pasos de Blackrock, otra gestora, la británica GSA Capital Partners, se metió en esta dinámica a corto el pasado 11 de septiembre, con el 0,5%, y el pasado viernes lo incrementaba ligeramente hasta el 0,6%.

Deuda reducida a 1.850 millones

Mientras tanto, el grupo prosigue cumpliendo a rajatabla la orden taxativa con la que sus acreedores permitieron, en diciembre de 2013, refinanciar su deuda. De esa manera, aquellos 3.400 millones de euros que debía entonces se han reducido casi a la mitad –1.850 millones tras la última operación de recompra de deuda llevada a cabo el pasado 29 de septiembre–, gracias, sobre todo, a los ingresos obtenidos por la venta de su participación en Mediaset y de Canal a Telefónica.

Además de los 353 millones de euros de financiación adicional que PRISA obtuvo entonces –ya amortizados–, el acuerdo de refinanciación de los 2.924 millones que sumaban el préstamo sindicado y otras deudas contenía el mandato expreso de reducir la deuda del tramo 3 (2.278 millones) en 900 millones en 2015 y 600 millones en 2016. O sea, 1.500 millones menos antes de finalizar 2016.

Y que para hacer frente a estas amortizaciones pactadas tenía un amplio cuadro de operaciones a seguir. Vender activos no estratégicos, efectuar recompras de deuda con descuento, apalancar activos, transferir deuda de un tramo a otro o realizar otras operaciones corporativas.

Cumpliendo con adelanto

PRISA ha cumplido a rajatabla y el pasado 29 de septiembre –quince meses antes de lo previsto– anunciaba que la deuda amortizada, desde la firma del contrato de refinanciación en diciembre de 2013, se elevaba por encima de los 1.555 millones de euros.

En esa fecha, el grupo de comunicación cerraba una nueva subasta inversa de recompra de deuda por 85,28 millones de euros, con un descuento de 11,14 millones, que se elevaban hasta 248 millones en el conjunto de las compras llevadas a cabo en 2014 y 2015.

Casi 1.600 millones de euros menos deuda posibilitada por la venta del 56% de Canal a Telefónica por 707 millones de euros, del 8,5% de Mediaset a la propia compañía audiovisual por 307 millones y los 63 millones obtenidos por la venta a Penguin Random House de Santillana Ediciones Generales.

El dinero catarí no llega

A partir de aquí, restarían por amortizar, entre 2018 y 2019, unos 1.850 millones. Se confiaba en que International Media Group, propiedad del sultán catarí Ghanim Al Hodaifi Al Kuwari, cubriera la ampliación de capital de 75 millones anunciada en febrero para quedarse con el 7% de PRISA, pero de momento la operación no ha cuajado, y algunos dudan de lo que vaya a hacer.

Si esta u otra ampliación, con la entrada de un socio inversor, no llegara a salir, el grupo tendría que plantearse llevar a cabo otras desinversiones –hablaríamos ya, al margen de Cinco Días, de los tres grandes buques insignia del grupo: El País, la SER o la editorial Santillana–, ya que, a pesar del ligero incremento de los márgenes y del ebitda, beneficios de 11 millones de euros, como los logrados al cierre del primer semestre de 2015, tampoco dan para muchas alegrías.

Y, para más inri, se ha quedado fuera del reparto realizado por el Gobierno de las tres licencias de televisión para explotar canales de alta definición. Al respecto, acaba de recurrir ante la Comisión Nacional de los Mercados y la Competencia (CNMC), y lo hará también ante el Tribunal Europeo y la Comisión Europea.