Cebrián ya tiene en la mesa las ofertas por Santillana

El grupo PRISA ya cuenta con las ofertas en firme por Santillana, su principal activo. Ninguna alcanzaría la tasación hecha por la compañía

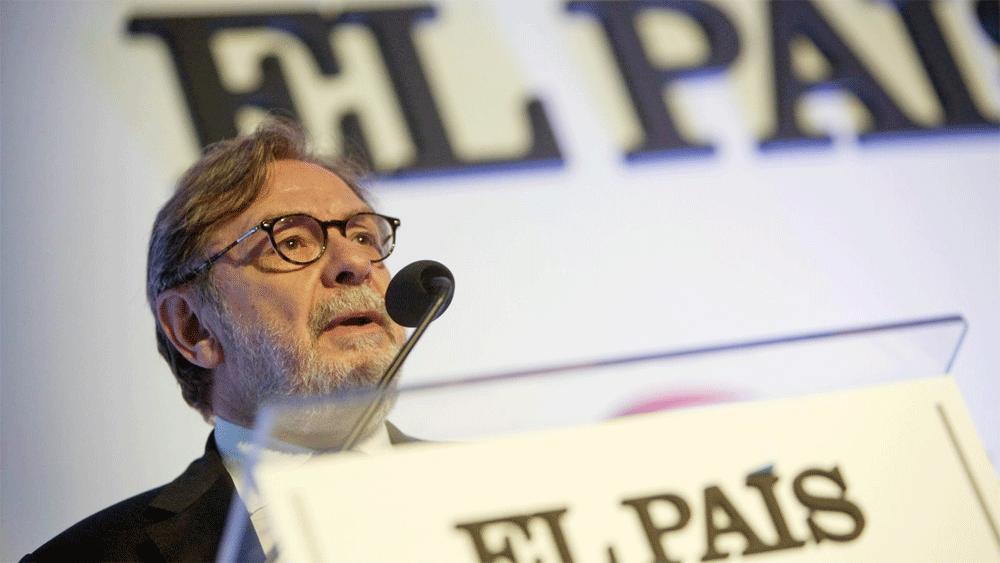

La tabla de salvación a la que se aferra el grupo PRISA para sanear su balance va poco a poco aclarando su futuro. La editorial Santillana, el activo más rentable a día de hoy del conglomerado mediático, ya cuenta con varios pretendientes definidos, que ya han enviado sus ofertas de compra al grupo presidido por Juan Luis Cebrián. La subasta de Santillana es una operación clave tanto para la editora de El País como para el propio Cebrián, cuestionado desde hace meses por los nuevos accionistas que dominan el capital del grupo.

La puja, de la que algún momento participaron grandes fondos como Blackstone o Advent, cuenta con cuatro candidatos finales. Se trata de Carlyle Group, PAI Partners, Rhône Capital y el fondo de inversión de Abu Dhabi (ADIA) -estos dos últimos en alianza-, según publica este lunes El Confidencial. Sus respectivos ofertas, ya sobre la mesa de la dirección de PRISA, serán analizadas en los próximos días por el consejo de administración de la compañía.

El pasado verano PRISA valoró a su filial editorial, con una fuerte presencia en Latinoamérica, entre otros mercados, en 2.000 millones de euros por el 100% de los títulos. Sin embargo, las ofertas ahora recibidas no alcanzarían esta tasación, de acuerdo al citado medio, que menciona fuentes próximas a la operación. Hay que tener en cuenta además que PRISA cuenta a día de hoy con el 75% de las acciones de Santillana; el 25% restante está en manos del fondo estadounidense Victoria Capital.

Contactada por Economía Digital, una portavoz del grupo PRISA se ha limitado a recordar la aprobación del proceso de venta en febrero pasado por parte del consejo de administración de la compañía, sin entrar en detalles de las ofertas recibidas por Santillana.

Santillana: PRISA valoró a su filial en 2.000 millones, lejos de las ofertas ahora recibidas

Vuelta a pérdidas

El principal conglomerado de medios de comunicación de España registró unas pérdidas de 67,9 millones en 2016, frente a los beneficios de 5,3 millones de 2015. Tanto Telefónica como los bancos (Santander, Caixabank y HSBC) que salvaron al grupo de la quiebra en 2013 cuestionan desde hace meses el liderazgo de Cebrián y ya han planteado su salida.