¿Qué pasará con el mercado de M&A en 2023? Esto opina PwC

El informe ‘Global M&A Industry Trends: 2023 Outlook’ apunta que el mercado recuperará su impulso en la segunda mitad del año

Sede de PwC.

El mercado global de fusiones y adquisiciones (M&A, por sus siglas en inglés) seguirá afectado en 2023 por las incertidumbres del año anterior, como consecuencia de la volatilidad macroeconómica, los temores de recesión, la subida de los tipos de interés, la guerra en Ucrania y los problemas en las cadenas de suministro.

Así lo recoge el informe ‘Global M&A Industry Trends: 2023 Outlook’, elaborado por PwC, que analiza semestralmente la evolución del mercado global de transacciones e identifica cuáles serán las grandes tendencias que marcarán los próximos doce meses. Según el informe, el mercado recuperará su impulso en la segunda mitad del año, a medida que los inversores ajusten los riesgos a corto plazo con sus planes de transformación a largo plazo.

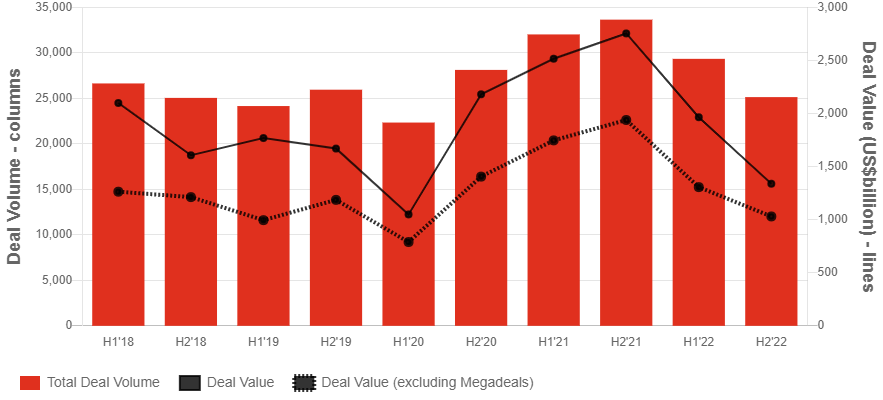

El año pasado, tanto el número de transacciones como su valor experimentaron un descenso del 17% y del 37%, respectivamente, tras un 2021 excepcional. A pesar de esta caída, las operaciones se mantuvieron en 2022 un 9% por encima de los niveles previos a la crisis del coronavirus.

La tendencia general a la baja no ha afectado de manera uniforme a todos los países. En India, por ejemplo, el año pasado cerró con un aumento de la actividad del 16% y el tamaño de las operaciones creció un 35%, hasta alcanzar un nuevo máximo histórico.

Mientras que China, EE.UU. y muchos otros territorios registraron caídas de dos dígitos. Por regiones, en Europa, Oriente Próximo y África (EMEA) el número y el valor de las transacciones disminuyeron un 12% y un 37%, respectivamente; en América, un 17% y un 40%, y en Asia-Pacífico, un 23% y un 33%.

Perspectivas del mercado M&A por sectores

Pese a la volatilidad macroeconómica y los desafíos geopolíticos, el informe detecta oportunidades de M&A en los siguientes sectores:

En cuanto a Tecnología, Medios y Telecomunicaciones (TMT), la digitalización seguirá siendo clave para muchas empresas y las operaciones en el mercado del ‘software’ seguirán dominando el sector: en 2022 ya aglutinaron el 71% de la actividad y el 74% del valor del conjunto de la industria. Las telecomunicaciones, el metaverso y los videojuegos también estarán en el foco de los inversores.

Tanto en el sector industrial y Automoción como en servicios financieros, la optimización de las carteras y la disrupción de las plataformas impulsarán los cambios tecnológicos que, a su vez, alimentarán las fusiones y adquisiciones, en particular aquellas centradas en la sostenibilidad y en la aceleración de la transformación digital.

Asimismo, los sectores de energía y recursos naturales y de la industria de la salud destacan porque la transición energética originada en la necesidad de innovar para cumplir con sus objetivos de crecimiento impulsará la actividad de M&A en 2023. Así, se espera que estos sectores tengan un gran atractivo entre los inversores y los equipos de gestión, que se traducirá en la entrada de grandes volúmenes de capital en el mercado de M&A.

Por último, el sector del gran consumo seguirá, en 2023, rodeado de incertidumbres y desafíos. No obstante, la revisión de las carteras de inversión y el intento de transformarse de algunas compañías crearán nuevas oportunidades de M&A.

Oportunidades y desafíos del mercado M&A

La volatilidad geopolítica y macroeconómica afectará de distinta forma a los principales actores del mercado. Así, las empresas con balances sólidos serán las que dispongan de más oportunidades de inversión dadas las estrictas condiciones de financiación. En concreto, aquellas que dispongan de liquidez y con una clara ambición de crecimiento serán las mejor posicionadas. Por otro lado, algunas empresas se enfrentan a la presión por desapalancar sus balances, y muchas de ellas reconocen la necesidad de ser más ágiles y reequilibrar sus carteras de inversión.

El Capital Privado aglutinó el 40% del valor total de las transacciones en 2022, y su papel ha cambiado sustancialmente el mercado de M&A. En 2023, estas firmas buscarán nuevas oportunidades de inversión para seguir creando valor en sus carteras de inversión, lo que implicará, en algunos casos, la optimización de inversiones y, en otros, la desinversión.

Con respecto a las empresas SPACs (Special Purpose Acquisition Companies), con el objetivo fundamental de captar capital para participar en fusiones y adquisiciones, continuarán teniendo un papel preponderante en el mercado, aunque han tenido dificultades para acometer operaciones y es posible que muchas no lleguen a hacerlo. Durante 2022, salieron a bolsa 85 SPACs que recaudaron 12.000 millones de dólares, frente a las más de 600 de 2021, cuando lograron captar 144.000 millones de dólares.

Los fondos de deuda y mercados privados de capital ganarán presencia en el mercado de fusiones y adquisiciones a medida que los bancos limiten su exposición a los sectores más afectados por la desaceleración económica. Es posible que ambos lleguen a actuar conjuntamente para financiar las operaciones de más tamaño.

En cuanto a Venture Capital, el estudio muestra una tendencia a más desinversiones en aquellas compañías en sus primeras fases de vida que van a tener dificultades en asegurar sus rondas de financiación, a medida que los inversores abandonen las operaciones con mayor riesgo. Por otro lado, seguirá habiendo un gran potencial de inversión en tecnologías climáticas, especialmente en aquellas que tienen una mayor capacidad para reducir las emisiones de CO2.

El mercado M&A, cada vez más relevante

Para el socio responsable de Transacciones de PwC en España, en EMEA y en el mundo, Malcolm Lloyd, “las estrategias de M&A ocupan un papel cada vez más relevante en las agendas de los CEOs a medida que las compañías continúan optimizando sus carteras en un contexto de una mayor presión para crecer, transformarse y, en definitiva, crear valor”.

De acuerdo con la 26ª Encuesta Mundial de CEOs de PwC, publicada recientemente, un 60% de los CEOs no van a retrasar su actividad de M&A a pesar del contexto macroeconómico. Por eso, “siempre que se tenga una estrategia bien definida y acceso a capital, el mercado actual puede brindar excelentes oportunidades para impulsar el crecimiento y acelerar la transformación de sus negocios contribuyendo a su éxito a largo plazo”, ha concluido Lloyd.