Colonial lo pone todo en venta

Pere Viñolas asegura que estudian cualquier alternativa, incluso desprenderse de la filial francesa, para enjugar hasta 700 millones de deuda

Colonial, lejos de pasar por su mejor momento, aún arrastra las pérdidas de su banco malo –Asentia–, necesita in extremis refinanciar la deuda y estudia cualquier oportunidad para ganar liquidez, según admite la inmobiliaria.

Está abierta a “todas las alternativas” para reducir la millonaria deuda, ha subrayado su consejero delegado, Pere Viñolas, tras la junta de accionistas de este jueves. Incluso está dispuesta a vender la filial francesa, SFL, considerada la joya de la corona de Colonial con unos activos valorados en más de 4.000 millones de euros.

«Hay varios inversores interesados en el capital y los activos de Francia y España”, ha detallado Viñolas. Pero hay prisa. La compañía espera cerrar algún acuerdo durante este año.

Reducir la deuda a la mitad

El objetivo principal es reducir entre 600 y 700 millones la deuda de la matriz que asciende a 2.000 millones de euros. «Nuestro endeudamiento es del 75% y queremos reducirlo hasta el 50%”, ha insistido Viñolas. A esta cantidad hay que sumar, además, los 800 millones de deuda de Asentia y los 1.300 millones de pasivo en bonos a cinco años en Francia.

Pero el mercado, como ha señalado el presidente de Colonial, Juan José Brugera, ha cambiado. Se analizará a fondo cualquier oferta que se presente ya sea la entrada de un inversor, la venta parcial o completa de activos o la combinación de ambas.

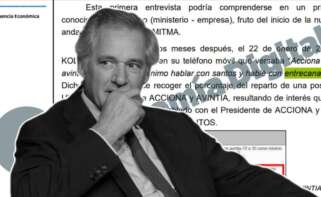

Los máximos dirigentes de Colonial han confirmado que existen conversaciones con varios inversores interesados. Juan Miguel Villa Mir, presidente de OHL, ha reiterado en varias ocasiones su interés por entrar en la inmobiliaria catalana. “Se nos ha acercado y lo estamos estudiando”, ha dicho Viñolas.

Los ‘números rojos de Asentia’

Pese a las pérdidas de 1.129 millones de Colonial al cierre de 2012, Viñolas ha expresado la “satisfacción” del grupo por los resultados, teniendo en cuenta el contexto en el que se mueve la compañía ahora mismo. “Hemos realizado un esfuerzo encomiable en los dos mercados”, ha añadido.

Sobre Asentia, que es la gran losa de Colonial, Viñolas ha asegurado que no hay ninguna negociación abierta porque esperan separar este negocio del grupo. “Buscamos que no forme parte de Colonial”, ha señalado. Las únicas conversaciones para reducir la deuda tiene que ver con el holding, que cuenta con un préstamo sindicado en España de 1.700 millones de euros que vence a finales de 2014.

Tanto la refinanciación de deuda como las cuentas del último año han sido aprobadas en su mayoría por los accionistas que también han dado el visto bueno a que la dirección de Colonial cobre más. “Se trata de un bonus condicionado a la reestructuración de la compañía”, ha matizado Viñolas.