Los dueños de Gallina Blanca dan carpetazo a sus mayores ruinas

Tras vender prácticamente todo su negocio no 'core', la familia Carulla liquida un holding que acumulaba pérdidas millonarias de múltiples inversiones

El grupo Agrolimen, de la familia Carulla, se ha desecho en el último año y medio de parte importante de su negocio. En 2015 vendió su área de productos dietéticos (Bicentury) y en 2016 toda su restauración (Eat Out, que entre otras firmas, comprendía Pans & Company y FresCo). En plena crisis, en 2012, ya había vendido Arbora Ausonia.

Era un intento de ganar rentabilidad centrándose en su core business, lo que gana dinero: los preparados alimentarios (Gallina Blanca) y la alimentación para mascotas (Affinity). Pero la limpieza no ha terminado hasta este 2017, cuando, a finales de enero, la familia Carulla liquidó Signacle SA, según informó al Registro Mercantil.

Signacle era un holding, una de las sociedades desde las que esta familia de la burguesía catalana gestionaba todo tipo de inversiones. Y por sus millonarios números rojos, no fueron inversiones precisamente exitosas. Con su cierre, y tosas las ventas de sus negocios no core, pasan página de una época de pérdidas e inversiones fallidas.

Las inversiones de los seis hermanos

La sociedad disuelta estaba presidida por Lluís Carulla Font, hermano de Artur Carulla, presidente de Agrolimen y cabeza visible de la familia. En el consejo estaban los seis hermanos: Montserrat, Maria, Aurèlia y Jordi, además de Artur y Lluís. Todos participaban de la sociedad con el mismo porcentaje.

Cuando entró en liquidación, Signacle tenía unas cifras muy negativas. En 2015, último ejercicio con las cuentas depositadas en el Registro Mercantil, registró un patrimonio negativo de más de 85 millones de euros y, con un volumen de negocio de 4,75 millones, presentó unas pérdidas de 117,8 millones de euros.

¿Cómo perdieron los Carulla más de cien millones con un holding? Por la «enajenación de instrumentos financieros», según las cuentas. Es decir, por el lastre de una de sus participaciones. Signacle tenía dos sociedades filiales: Insicle Inversiones SA y Internacle AG, una empresa con sede social en Zürich (Suiza) presidida por Jordi Carulla.

La vía de agua que provocó la liquidación de Signacle viene por Insicle Inversiones, extinguida hace algo más de un año, en enero de 2016, según consta en los registros. Cuando cerró, dejó colgado un préstamo de 75 millones que le había hecho Signacle para salvarla, lo que la obligó a provisionar 95 millones (contando los intereses) y le provocó unas pérdidas que finalmente la llevaron a la liquidación.

Los riesgos del capital riesgo

Insicle, creada en 2002 como Quercus Capital, se dedicaba al capital riesgo, haciendo inversiones en proyectos ajenos a los negocios de los Carulla, pero algunos de ellos no terminaron bien y generaron un agujero millonario. Nacida con un capital inversor cercano a los 200 millones, se estrenó comprando un 20% de la aerolínea de bajo coste Clickair, que abandonó con la fusión con Vueling.

Esta fue su inversión más conocida, por el boom del sector en ese momento, pero fueron otras las operaciones que la llevaron a la ruina. En 2006 compró Odeco Electrónica, compañía barcelonesa de paneles luminosos con leds, otro boom. Tras la operación, Odeco empezó a hacer compras, como la de dos competidores en EEUU y Cataluña, y a expandirse por Europa y Latinoamérica. Las deudas y la crisis provocaron su liquidación en 2012.

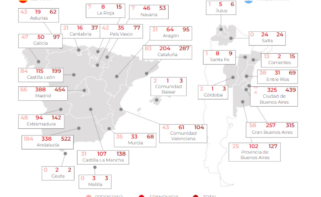

Pasó algo parecido con Alfanext. Tras ser adquirida en 2007 por los Carulla, esta empresa portuguesa de servicios audiovisuales empezó a crecer. Compró Música Viva en 2009, convirtiéndose en líder del sector en la Península Ibérica. Pero tampoco superó la crisis y entró en liquidación en 2012.

Tras enterrar más de cien millones en estas operaciones, los Carulla han decidido pasar página y hacer limpieza de sociedades. A nivel de sus negocios principales, también han priorizado la rentabilidad. La venta de Eat Out es la más significativa. Pese a la apuesta que habían hecho por la restauración, era un lastre para el grupo, aunque en 2014 consiguió salir de pérdidas.

A nivel de inversiones, la familia ha aflojado el ritmo. Su caja no está para alegrías. El negocio más conocido en el que participan es en el sector de los medios de comunicación. Junto con la familia Rodés, los Carulla son los grandes accionistas del diario Ara, fundado en 2010. También son los primeros accionistas del Consorcio del Jabugo, aunque están negociando su venta.