Qatar reestructura su participación en El Corte Inglés por la fallida salida a bolsa

El emirato devuelve a través de dos fondos de inversión los 600 millones que pidió a la banca en 2015 para hacerse con el 10% de los grandes almacenes

El centro comercial de El Corte Inglés de La Castellana, en Madrid, el más grande de la empresa española. Foto: El Corte Inglés

Cuando en 2015 el dinero qatarí entró en El Corte Inglés lo hizo con un horizonte muy claro: recuperar la inversión de 1.000 millones con una futura salida a bolsa. El asalto a los parqués debió ser el año pasado; imposible ante los problemas estructurales de los grandes almacenes y el estallido del coronavirus. Con la hoja de ruta fallida, el jeque Hamad bin Jassim bin Jaber al Thani (HBJ) se vio obligado a reestructurar su participación en la empresa para devolver los 600 millones que le prestó la banca para afrontar la operación.

Qatar ostenta hoy el 10,33% de El Corte Inglés a través de la sociedad luxemburguesa Primefin. Además, cuenta con un asiento en el consejo de administración, ocupado por Shahzad Shahbaz, que representa al magnate. Sin embargo, a lo largo del año pasado el emirato se vio obligado a mover el accionariado del vehículo inversor, según la documentación a la que ha tenido acceso Economía Digital.

Solamente diez días después de que Pedro Sánchez declarase el primer estado de alarma en España y obligase a cerrar todos los centros comerciales, el emirato dio una sacudida a la estructura societaria con la que controla los grandes almacenes. A Primefin le apareció un nuevo accionista que había permanecía oculto.

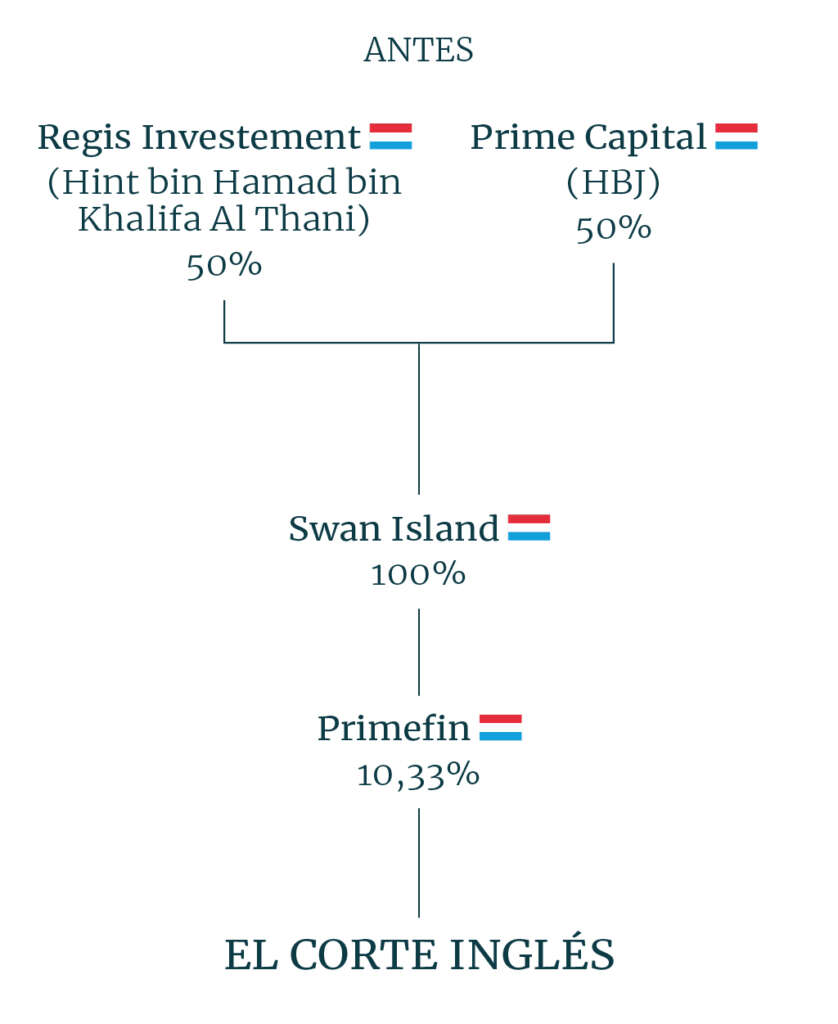

Hasta el momento, la sociedad estaba controlada al 100% por otra, llamada Swan Island. A su vez, ésta estaba participada al 50% por Prime Capital, el fondo de inversión de HBJ, y Regis Investment, una sociedad dirigida por Hind bint Hamad bin Khalifa Al Thani, hija del emir Hamad bin Jalifa Al Thani y vicepresidenta de Qatar Foundation.

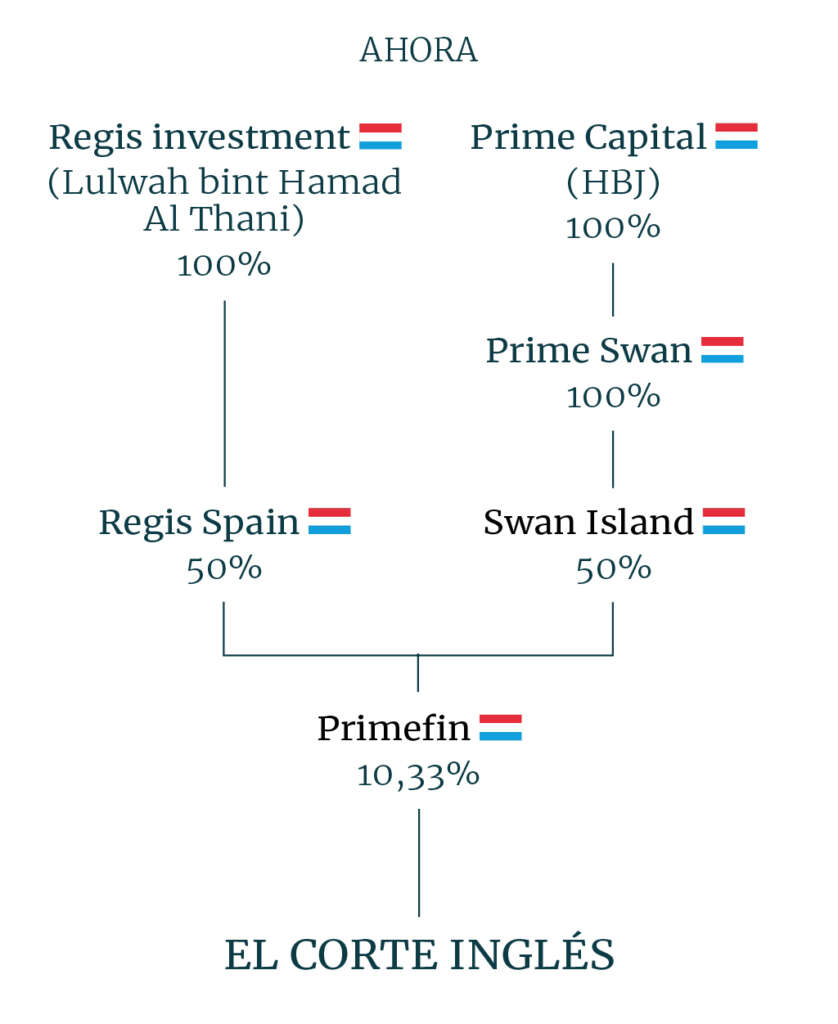

Sin embargo, marzo supuso un antes y un después para el entramado de sociedades a través del que Qatar controla su participación en El Corte Inglés. El emirato dio una participación directa a Regis Investment. La secuencia fue la siguiente, según el rastro dejado en los registros de Luxemburgo: HBJ adquirió el 100% de Swan Island para que, el mismo día, Swan Island vendiese el 50% de Primefin a Regis Spain, una sociedad de nueva creación controlada por Regis Investment. Además, creó un nuevo intermediario, Prime Swan, que pasó a ser el dueño del 100% de Swan Island.

No fue el único cambio que el emirato acometió durante la pasada primavera. En junio, relevó a Hind bin Hamad bin Khalifa Al Thani del listado de directores de Regis para dar entrada a Lulwah Bint Hamad Al Thani, otra de las hijas del emir del país.

En todo el procedimiento estuvieron asesorados por el despacho Fiduciaire Fernand Faber (FFF), una firma experta en servicios fiduciarios con oficinas en Dublín, Zúrich y Londres –donde reside HBJ–. Varios de los directivos de la compañía ocupan cargos en las distintas sociedades de la estructura qatarí.

Qatar debía devolver 600 millones a la banca

De este modo, Qatar adecuó el entramado con el que controla El Corte Inglés para hacer frente a los 600 millones que debía devolver a la banca en 2020. Cuando se hizo con el 10% de los grandes almacenes, la banca financió buena parte de la operación con un préstamos que debía devolver en un lustro. La idea era sufragar el vencimiento con la salida a bolsa, pero el desempeño de la compañía no satisfizo las expectativas del emirato, que incluso rechazó ampliar su participación en los últimos años como le permitía el contrato firmado.

Los dos socios de Primefin abonaron la cantidad adeudada a la banca. Y para ello, HBJ le otorgó una participación directa al fondo actualmente dirigido por Lulwah Bint Hamad, que pasó a tener derechos directos sobre el vehículo inversor, al contrario que hace un año.

El movimiento tiene peso más allá de la reestructuración societaria. En otoño de 2019, Qatar ya pidió a El Corte Inglés estudiase la salida a bolsa, tal y como contemplaba el pacto sellado en 2015. Los grandes almacenes debían contratar a dos bancos de inversión para que analizasen si la salida a los mercados era una buena idea. La opción se desechó por los problemas que tiene el sector de las grandes superficies a nivel mundial con el auge del comercio electrónico.

Qatar puede vender su parte de El Corte Inglés sin el permiso del consejo

Sin embargo, el jeque se guardó un as bajo la manga. Fuentes cercanas a la empresa que preside Marta Álvarez explican que el inversor solicitó una vía de escape en caso de rechazarse la salida a bolsa: poder vender sus acciones al comprador que quiera, por el precio que quiera, sin tener que informar al consejo de administración. El dirigente puede además ceder su asiento en el órgano decisorio al futuro accionista. Ambas cosas, habituales en las empresas cotizadas, no lo son en las privadas, pues casi siempre los propietarios deben lograr aprobación para deshacerse de sus títulos.

Aunque no implica que Qatar vaya a activar el mecanismo de salida, a partir de ahora habrá una nueva voz en Primefin que influirá en las decisiones que tome el propietario del 10% del gigante español.