Currás ignoró las advertencias de JP Morgan sobre el modelo de franquicias de Dia

El banco de inversión avisó en 2015 de que exprimir a los franquiciados ponía en riesgo la propia compañía, pero la cotizada hizo caso omiso

A la cúpula de Distribuidora Internacional de Alimentación (Dia), la constante quiebra de sus franquiciados no podía cogerla por sorpresa. La antigua dirección de la cadena de supermercados admitía sin pudor hasta 2018 que la vida media de un franquiciado era de dos años, algo que no importó al equipo liderado por Ricardo Currás. Ni siquiera cuando los analistas de JP Morgan advirtieron de que el modelo de asociados que la organización tenía en marcha ponía en riesgo su propia supervivencia.

Este medio ha tenido acceso a la numerosa documentación aportada en la macrocausa contra la antigua cúpula de Dia que dirige el juez Alejandro Abascal en la Audiencia Nacional. De entre los diferentes audios y textos recabados, destaca uno de enero de 2015 firmado por el equipo de Europe Equity Research de JP Morgan. Emitido para sus accionistas, las conclusiones son dos: la cadena de supermercados obtiene beneficios a costa de sus franquiciados y el modelo de franquicias pone en riesgo la propia viabilidad de la compañía.

La advertencia resultó profética. Aparecieron sentencias que demostraron que el sistema de franquicias era cuando menos polémico, como así demostró una resolución judicial en Cataluña en octubre de 2019, y hoy la vieja cúpula se encuentra imputada por falsificación contable. La empresa, que llegó a tocar los 7 euros por acción en el Ibex, hoy apenas cotiza a 0,12 euros el título y está fuera del selectivo de referencia español.

«Dia tiene unos márgenes anormalmente altos con gran dependencia de las franquicias»

A pesar de que el documento data de 2015 e incluso parte del contenido fue publicado ese año por Vozpópuli, Dia mantuvo su política intacta. “La compañía corre el riesgo de sufrir una deserción de sus franquiciados […] la mayoría ganan muy poco dinero o directamente ni ganan dinero […] creemos que un modelo de franquicias sostenible es uno en el que los franquiciados obtengan buenos beneficios”, advertían los analistas. En paralelo, la cadena anunciaba un beneficio de 329 millones de euros en 2014.

JP Morgan ya miraba entonces con suspicacia los números de Dia: “Tiene unos márgenes anormalmente altos con una gran dependencia de las franquicias y una superficie que disminuye año a año”. Su opinión era clara: si alguien tenía acciones de la empresa era el momento de vender.

Dia presumía de tener unos márgenes del 12,9% en España, de los mayores de Europa de los supermercados de su categoría. “Un modelo de franquicias sostenible debería tener unos márgenes más bajos”, añadía. De hecho, en buena parte de sus competidores del Viejo Continente, el franquiciado obtiene un mayor beneficio por ventas que el franquiciador.

A pesar de todo, la empresa hoy propiedad del inversor Mikhail Fridman entró en un espiral franquiciador, presionando incluso a su propio personal bajo la amenaza de despido, y al cierre de 2014 la mitad de sus tiendas ya estaban operadas bajo este régimen.

JP Morgan encontró la motivación: “Cuando Dia franquicia una tienda, su margen en el Ebitda sube; esto es contradictorio”. El nuevo propietario se hacia cargo de todos los gastos operativos y soportaba las pérdidas de las agresivas promociones de la cadena, pues la cotizada no abonaba la totalidad de los cupones, pero los clientes no se interesaban por los productos que sí generaban beneficios. “Del margen prometido te quedas en un 6% y tenemos que asumir todos los gastos operativos”, lamenta un franquiciado en otra de las pruebas facilitadas a la Audiencia Nacional.

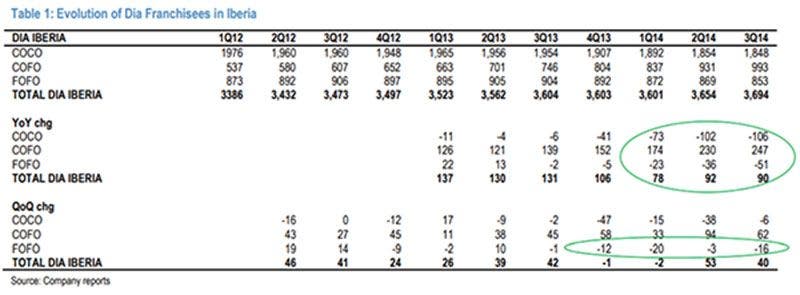

Así, la financiera neoyorquina detectó que el modelo ya daba síntomas de agotamiento. Si bien Dia volvía a franquiciar sus locales cuando el anterior inquilino bajaba la persiana, el número de franquicias en establecimientos que no eran de su propiedad ya cayó de forma ininterrumpida durante todo 2014.

JP Morgan se unió al ataque bajista

Sea como fuere, la visión de JP Morgan sobre la gestión de DIA por parte de la antigua dirección no cambiaría en los próximos años. La propia división de inversión estadounidense compraría acciones en corto sobre la cadena de supermercados, con el objetivo de ganar dinero con su caída en bolsa.

Eran momentos de incertidumbre. La compañía había despedido unos meses atrás al que fue consejero delegado durante casi una década, Ricardo Currás, a quien más tarde reclamarían su retribución variable por, supuestamente, haber alterado las cuentas de la compañía. Currás, hoy en el foco de la justicia, sería sustituido por Antonio Coto, que a la postre también saldría de la compañía poco después.

Con estos rumores sobre su mala situación financiera, DIA se convirtió en una de las firmas del IBEX más acechada por los fondos de cobertura internacional. Si las grandes empresas cotizadas acostumbraban a tener cerca del 5% del capital en manos de estos inversores, en DIA dichos inversores llegaron a tener más del 25% de su capital social que sospechaban que sus números no eran tan buenos como prometía.

Así, de acuerdo a los registros de la Comisión Nacional del Mercado de Valores (CNMV), JP Morgan Asset Management, con sede en Reino Unido, llegó a tener el 0,5% en acciones en corto contra Dia. Fue, no obstante, un nombre más de una larga lista de inversores que apostaron en contra de la compañía. En los registros del regulador bursátil aparecen gigantes como Blackrock y hedge funds como Marshall Wace, conocido por detectar compañías sobrevaloradas.

El ojo clínico de JP Morgan

Pero JP Morgan fue más allá. El 15 de octubre de 2018, solo dos semanas después de tomar posiciones cortas sobre la compañía que cada vez se inclinaba hacia el dominio del empresario ruso Mikhail Fridman (tenía ya un 29% pero todavía no había lanzado la opa), la casa de analistas del banco de inversión publicó un nuevo informe.

Los estadounidenses realizaron una revisión a la baja sobre sus estimaciones respecto a su resultado bruto de explotación (ebitda) de Dia. Su conclusión: el precio objetivo de la cadena de distribución debía ser un 19% del que marcaba el mercado en ese momento. Su razón principal era que Dia estaba teniendo un “desempeño inferior” al de competidores de la talla de Mercadona, Carrefour, Lidl y Sonae.

El 15 de octubre fue el día negro para Dia. Inició la jornada con un informe de JP Morgan y terminó en caída libre en bolsa

Y fue premonitorio. A las pocas horas de distribuirse dicho contenido a analistas e inversores, Dia provocaba un terremoto con un doble anuncio: un profit warning en el que reconocía que sus resultados de final de año estarían en torno a un 30% o un 40% por debajo de los del año anterior y la anulación del dividendo.

El resto ya es es historia. Esa misma jornada Ana María Llopis, la presidenta de la compañía, dejaba su cargo antes de tiempo (estaba prevista su salida para 2019) y era sustituida por Stephan Ducharme, mano derecha de Fridman. Con una caída de 42,2% en un solo día y un derrumbe acumulado de más del 70% en lo que iba de año, el más pronunciado de todos los valores de la bolsa española, sobraban las explicaciones sobre el porqué de su salida.