Los tres datos clave que miden la salud de tus finanzas

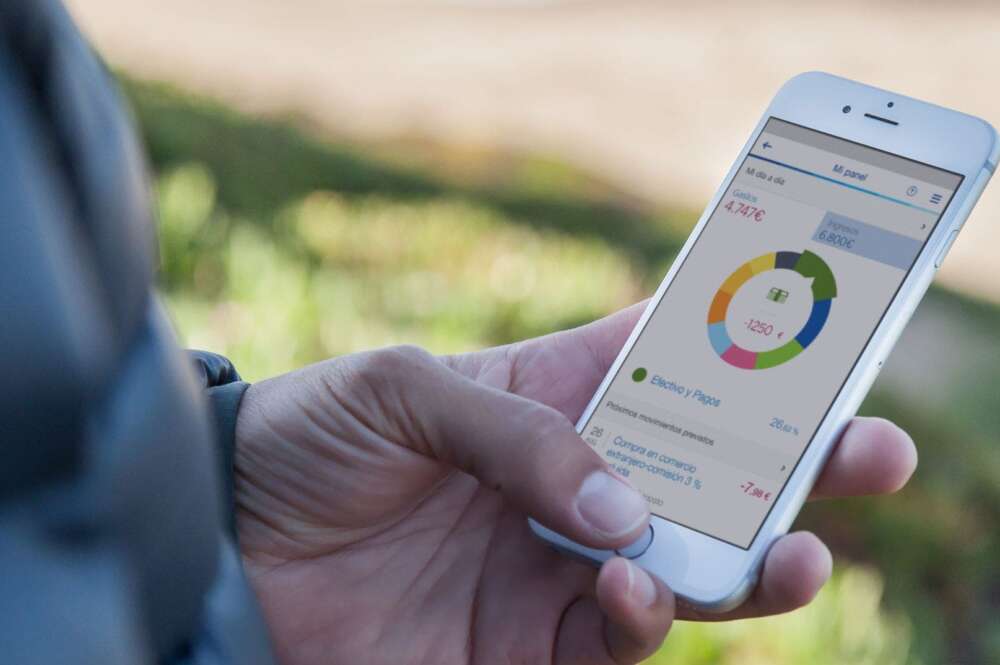

BBVA lanza Bconomy, una nueva funcionalidad digital que diagnostica la la salud financiera del usuario y aporta soluciones para incrementar nuestros ahorros

Gestionar correctamente las finanzas personales no es una tarea fácil. A lomos de la digitalización de los servicios bancarios, los movimientos, transferencias, cobros y pagos sobre nuestro dinero se han multiplicado. Operaciones a un golpe de click que en ocasiones pasan desapercibidas o de cuyo impacto no somos conscientes.

Hasta ahora, las entidades bancarias se habían centrado en ofrecer, precisamente, productos que facilitasen dichas operaciones: más ágiles, más seguras, más fáciles… Pero no en aportar una herramienta que ayudase a gestionar nuestro dinero de una manera sencilla. Aunque muchos no se atrevan a decirlo, manejar las finanzas personales a veces se convierte en un auténtico dolor de cabeza.

Con la intención de llenar ese hueco, a finales de septiembre salió al mercado BBVA Bconomy, una nueva funcionalidad dentro de la aplicación para clientes de BBVA, que permite conocer la salud financiera del usuario, al mismo tiempo que aporta soluciones para mejorarla. En conversación con Economía Digital, Manuel Moure, responsable de productos digitales de BBVA España, explica los detalles de este servicio.

¿Qué es ‘BBVA Bconomy’?

BBVA Bconomy es una solución orientada a ayudar a los clientes a entender y mejorar su salud financiera. Ofrece un análisis personalizado de sus finanzas que se refleja en un índice de salud financiera. Este diagnóstico está basado en los datos que tenemos de nuestros clientes apoyándonos en tecnologías de big data.

En función de los resultados del análisis BBVA propone al cliente planes a medida para ayudarle a mejorar su situación financiera, y proporcionándole herramientas que le permitan cambiar sus hábitos de comportamiento financiero.

¿Qué elementos tiene en cuenta y cómo ayuda ‘BBVA Bconomy’ a controlar los gastos y los ingresos?

El índice de salud financiera de Bconomy tiene en cuenta cuatro variables relacionadas con aspectos que marcan el día a día de los clientes como el ahorro, gasto en vivienda o deuda. En primer lugar, el ahorro mensual, donde el objetivo es ayudar al cliente a ahorrar al menos el 20% de sus ingresos. En segundo lugar, su libertad financiera, es decir, cuántos meses podría estar sin ingresos manteniendo el ritmo actual de gastos. Las últimas dos variables que tenemos en cuenta son el esfuerzo económico del cliente destinado a la vivienda y a la deuda en función de los ingresos.

BBVA Bconomy muestra un plan de acción con medidas personalizadas en cada una de estas categorías, que pueden ayudar a los clientes a optimizar sus ahorros y minimizar sus gastos. Es decir, si deben ahorrar más en caso de que su porcentaje esté por debajo del 20% recomendado, si destinan más del 50% a gastos fijos o si sus gastos variables exceden el 30% aconsejado.

Hemos empezado por estos cuatro análisis y en el futuro iremos incorporando nuevos elementos que permitan al cliente mejorar su salud financiera y su capacidad de ahorro.

¿Qué tipo de recomendaciones ofrece BBVA Bconomy a los clientes para mejorar su salud financiera?

BBVA Bconomy presenta diferentes planes de mejora para cada cliente apoyándonos en herramientas que los usuarios hoy ya tienen a su alcance. Una buena manera de controlar el gasto es, por ejemplo, creando presupuestos. Aquellos que quieran apostar por el ahorro, pueden abrir una Cuenta Metas para ahorrar mes a mes sin esfuerzo. Clientes que tengan un gasto en vivienda superior al recomendado pueden utilizar BBVA Valora para tener referencias de precio de viviendas similares en su zona.

Además, gracias al big data, acompañamos Bconomy con una nueva solución que permite a los clientes comparar sus gastos e ingresos con personas de su mismo perfil. Así, podrán tener referencias de cuáles son los gastos tanto fijos como variables, como por ejemplo los recibos del hogar.

Uno de los elementos más innovadores es esta comparativa sociodemográfica, ¿cómo compara a unos clientes con otros?

La idea de tener una solución que permita comparar los gastos entre personas del mismo perfil es darle a los clientes una referencia que les permita evaluar si el gasto que están realizando está por encima o por debajo de la media.

Por ejemplo, un cliente puede comparar su recibo de la luz con personas que viven en su misma zona, del mismo rango de edad y con ingresos similares. Hay ciertas variables que pueden influir en el recibo, como el número de personas que viven en el hogar o el número de habitaciones de la vivienda, pero es muy útil como referencia para hacer una primera reflexión sobre su comportamiento y consumo.

Manuel Moure, responsable de productos digitales de BBVA España

¿Cómo interactúa Bconomy con el resto de herramientas de las que ya dispone el banco: Mi día a día, Mis metas, etc.?

Cuando desde BBVA creamos experiencias y productos para nuestros clientes siempre tenemos presente cómo podemos darles más información, ayudarles a interpretar esos datos y ayudarles a tomar mejores decisiones. Cuanto más informado esté el cliente, mejores decisiones tomará.

Bconomy también se alinea con este objetivo y se engloba en el ecosistema de soluciones que actualmente ya están disponibles para los clientes como Mi día a día, la creación de presupuestos y de Cuenta Metas. Dentro de este conjunto de soluciones también se encuentra BBVA Valora para ayudar a los clientes a negociar el precio de una vivienda.

Bconomy es una solución totalmente integrada en los canales digitales de BBVA. El cliente puede encontrar la solución tanto en la aplicación móvil como en la web de BBVA.

¿Cuántos clientes utilizan ya estas herramientas?

Todas estas soluciones que hemos ido poniendo en manos de los clientes están teniendo muy buena acogida entre los usuarios, hasta el punto de poder destacar que día tras día recibimos feedback con comentarios y propuestas por parte de nuestros clientes. Estas ideas las analizamos y las intentamos incorporar en las distintas soluciones, pensando siempre en mejorar su experiencia.

A día de hoy tenemos alrededor de un millón de personas que acceden de forma habitual a la soluciones de Mi día a día, y alrededor más de un millón y medio de búsquedas de viviendas en BBVA Valora desde su lanzamiento.

¿Tienen previsto seguir complementando la oferta de herramientas que ofrecen a los clientes para ayudarles a ahorrar?

Nuestro objetivo es dar respuesta a las necesidades del cliente y, en este sentido, la apuesta por seguir desarrollando y poniendo en manos de los clientes de BBVA soluciones que les ayude a tomar mejores decisiones financieras es clara. Sabemos cómo seguir avanzando en esta dirección y tenemos una apuesta firme por idear y poner en manos de nuestros clientes este tipo de experiencias que les ayuden en su día a día y ante cualquier imprevisto.

Dentro del ámbito de productos digitales, uno de los principios básicos que nos caracteriza en BBVA es el diálogo constante con nuestros clientes. La interacción continua entre el banco y los usuarios es clave para poder entender y dar respuesta a sus necesidades. Si, además, le unimos la flexibilidad y capacidad de adaptación que aportan las metodologías ágiles, tenemos la combinación perfecta para seguir evolucionando nuestros productos y experiencias.