Calviño regaña a los bancos

Calviño reclama a la banca que estudie vías alternativas a los despidos para ser eficiente y reprende a las 28 entidades que no se han adherido al código de buenas prácticas

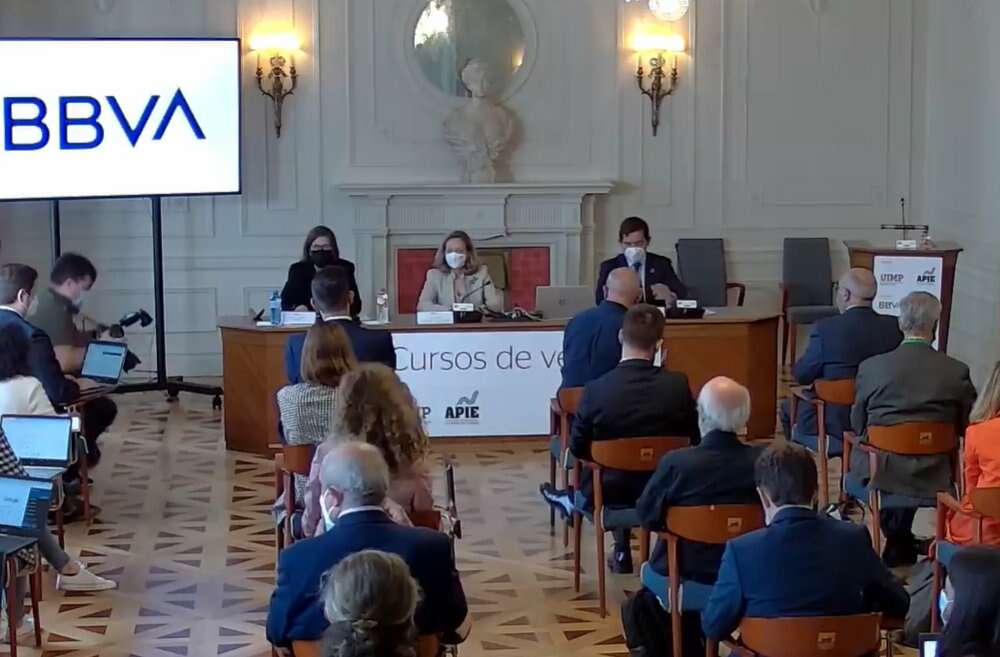

Cursos de la Universidad Internacional Menéndez Pelayo (UIMP)

Regañina comedida pero contundente de la vicepresidenta tercera de Asuntos Económicos y Transformación Digital, Nadia Calviño, a las 28 entidades financieras que no se han adherido al Código de Buenas Prácticas y al sector en general para que recurran a otras vías distintas a los expedientes de regulación de empleo (ERE) aprobados en las últimas semanas.

En un momento de reestructuración y reconversión del sector financiero español la vicepresidenta ha reñido a la casi treintena de entidades que no se han adherido al Código de Buenas Prácticas para las renegociaciones de la deuda adquirida por las empresas a través de los vales del ICO.

“Los clientes tienen que ser muy conscientes del mensaje que mandan las entidades en las que tienen sus cuentas corrientes o tienen ahí sus créditos avalados”, ha espetado Calviño apuntando directamente contra las entidades que han rehusado sumarse al código durante su intervención en la inauguración del XXXVIII seminario organizado por la Asociación de Periodistas de Información Económica (APIE) en la Universidad Internacional Menéndez Pelayo (UIMP) de Santander.

Al margen de estas 28 entidades no adheridas, Calviño ha valorado que un total de 100 entidades financieras sí se han sumado al Código de Buenas Prácticas que establece el marco de refinanciación para clientes con financiación avalada por el real decreto de medidas de apoyo a la solvencia y busca adoptar medidas sobre los préstamos con aval público concedidos a sus clientes y mejorar la coordinación con otras entidades.

Vías alternativas a los ERE

Y más allá del asunto del Código de Buenas Prácticas, Calviño se ha referido al proceso de reestructuración y/o “reconversión» que viene desarrollando la banca en los tres últimos ejercicios, que en algunos casos es coyuntural y en otros lo es ya de medio plazo debido a la entrada de nuevos competidores y a la digitalización.

Para Calviño estos retos exigen una adaptación “ágil” por parte del sector bancario, lo que implica determinadas dimensiones pero no solo los ajustes. “No es positivo plantear un futuro de un sector solamente sobre la base de reducción del tamaño de capacidad o del número de empleados”, ha enfatizado.

En su lugar, Calviño ha marcado la hoja de ruta a la banca al señalar que hay que desarrollar una “agenda positiva” por la que se exploren nuevas oportunidades de negocio y permitan mejorar la eficiencia del sector y recuperar la senda de rentabilidad perdida. “Necesitamos entidades con una capacidad positiva de desarrollo y despliegue de nuevos negocios que sean rentables”, ha añadido.

Diálogo y reducción de bajas en los «traumáticos» ERE

En este punto, ha reivindicado en presencia del presidente de BBVA, Carlos Torres Vila, los procesos de reestructuración de forma “dialogada” en los que se logre un acuerdo con los representantes de los trabajadores, como en el caso de BBVA, ya que se trata de procesos “tremendamente traumáticos” para el conjunto de los trabajadores y sus familias.

Por ello, ha valorado que al final se esté reduciendo el número de bajas y que se esté reorientando hacia las bajas voluntarias. “Esa es la línea del diálogo y la negociación correcta para abordar un proceso que siempre son lamentables y negativos”, ha añadido un día antes de la huelga convocada para los trabajadores de Caixabak ante la falta de acuerdo en la negociación sobre su ERE.

Torres (BBVA): «Los ERE son procesos dolorosos»

Por su parte, Torres Vila ha repasado las medidas aprobadas por la entidad para colaborar a paliar los estragos de la pandemia de la Covid, que ascienden a 63.000 millones de euros incluyendo las moratorias y los importes de financiación adicional, y ha asegurado que el banco promueve “iniciativas de cercanía” para estar “al lado del cliente”.

Torres Vila ha indicado que hay “muchos aspectos susceptibles de mejora” en la banca que obedecen al contexto de “reconversión”, y en él hay “ganadores y perdedores”. Se trata, pues, de un proceso que ha afectado a la entidad “en propias carnes”, ha dicho, en referencia al ERE concluido recientemente en BBVA, rebajado a 2.935 empleados frente a los 3.800 inicialmente previstos.

El presidente de la entidad se ha referido al ERE como un proceso “doloroso”, ya que “emocionalmente tiene connotaciones importantes”, pero ha destacado que se ha trabajado “muy bien” con una actitud “constructiva y dialogante” con el fin de cerrar el acuerdo con los sindicatos.

Reputación y plan para reducir el fraude financiero

A este respecto, Calviño ha dicho que es “bueno” que las entidades financieras se hagan eco de las inquietudes de la sociedad y ha coincidido con Torres en que la confianza y la estabilidad son un activo financiero, pero también considera que lo es la reputación.

“La RSC es un tema que cada vez tiene más peso en la recepción que tienen los clientes respecto a las entidades”, ha apostillado Calviño, quien ha pedido también que se aborde en los procesos de reestructuración las opciones para garantizar la prestación de servicios financieros, sobre todo en zonas más vulnerables y rurales.

La vicepresidenta ha repasado la bateria de medidas implementadas en colaboración con las entidades, como la prórroga del fondo social de vivienda que permite incrementar un 8% el número de viviendas destinadas a colectivos vulnerables, hasta superar las 10.600.

Asimismo, ha avanzado que el Ministerio trabaja con los supervisores en un plan para reducir el fraude financiero, al constatarse un aumento de “escándalos relacionados con el fraude financiero, especialmente, pero no solo, ligados a los criptoactivos”.

A través de ese plan se busca atajar eventuales problemas de fraude financiero cuyo impacto puede trascender del propio fraude individual y puede acabar afectando a la confianza de los ciudadanos. “Tenemos que evitar que se pueda producir un aumento de este tipo de fraude que tenga un impacto negativo en la confianza y a nivel macro”, ha resaltado.

Sareb: nuevo plan estratégico

Por último, sobre la Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria (Sareb), ha recordado que el Gobierno ha tenido que asumir 35.000 millones de deuda pública, con un impacto de unos 10.000 millones en el déficit público.

A su juicio, esto refleja la “herencia de la crisis financiera” anterior y la respuesta que se ofreció. De cara al futuro, ha dicho que se planteará cómo mejorar el funcionamiento de esta institución teniendo en cuenta que “tiene que responder al interés general y permitir la maximización y la recuperación de las ingentes ayudas públicas para el rescate del sector financiero”.

Con el fin de conseguirlo, ha puntualizado que se diseñará un plan estratégico que sea “lo más positivo posible” de cara a los próximos años reflexionando sobre cuál debe ser la estrategia para la entidad.