Banco Sabadell: un año de ingeniería financiera para casarse por amor

El banco ha recurrido a todo tipo de medidas para apuntalar su solvencia, con la que se blinda ante matrimonios que aporten poco valor a sus accionistas

El próximo 2 de noviembre se cumplirá un año de la publicación de los últimos test de estrés de la European Banking Authority (EBA), en los que Banco Sabadell y BBVA quedaron como los colistas en solvencia dentro del sector español. Desde entonces, el Sabadell ha movido muchos hilos para apuntalarla. El último, anunciado este viernes, tenía su riesgo, porque podía haber calado mal en bolsa, pero no fue así.

Los títulos de Banco Sabadell cerraron con una subida del 0,2%, a pesar de que cambió dividendo en cash por acciones de autocartera «equivalentes a efectivo», como las califica Tomás Valera, director financiero del banco, porque no diluyen a los accionistas, pero que significa dar marcha atrás en uno de los compromisos adquiridos con el mercado.

El Banco Sabadell ha sacrificado por ahora su promesa de repartir el 50% de sus beneficios vía dividendos en efectivo. Jaime Guardiola, su consejero delegado, esquivó confirmarlo este viernes, al no pronunciarse sobre si el pago complementario con cargo a los resultados de 2019 -que mantiene que se abonará en efectivo- colocará el pay-out en dicho horizonte.

El ejecutivo optó por dejar la puerta abierta a que el consejo lo valorara más adelante (en julio utilizó la misma táctica para evitar descartar la retribución en acciones), pero dejando claro que el foco central del banco es, hoy por hoy, la solvencia.

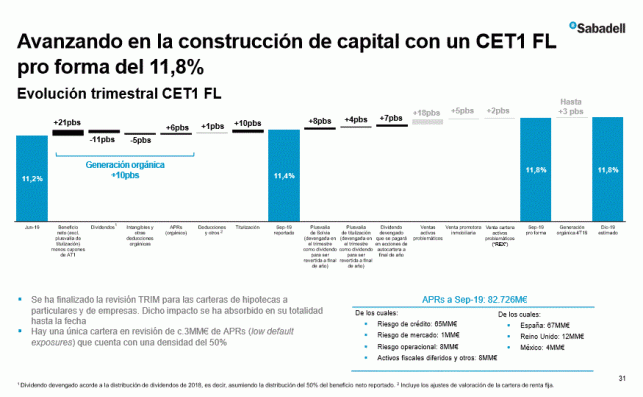

Tras varios meses presionado por los supervisores y los analistas por un cifra de capital que parecía demasiado baja, el Sabadell ha dado un golpe al adelantar que cerrará 2019 con una ratio CET 1 Fully Loaded del 11,8%, «colocándose entre las tres entidades españolas más sólidas», pronosticaba Jaime Guardiola hace unos días en unas jornadas organizadas por Expansión y KPMG. Además, ha hecho un guiño al Banco Central Europeo y al Banco de España al evitar salida de capital a través de un dividendo en efectivo, que es algo que de forma constante están reclamando.

Para 2020, el banco maneja el objetivo de impulsar esta ratio hasta el 12%, pero los mensajes que va lanzando es que si puede ser antes; realmente mejor. Es una estrategia lógica en este contexto, porque cuánto más fuerte le vea el mercado, más herramientas tendrá para negociar una fusión -si es que ha de llegar- en unos términos más atractivos para sus accionistas.

Guardiola de alguna manera lo deslizó de forma muy sútil el viernes tras ser preguntado por posibles operaciones corporativas. «Nosotros estamos centrados en el negocio y en la solvencia», respondía. Tanto él, como Josep Oliu, presidente del banco, ya han señalado varias veces, que los bajos tipos de interés hacen que las fusiones tengan lógica «industrial». Guardiola añadió otro factor «y que generen valor».

Y crear valor es complicado si una operación se ve como una herramienta para contrarrestar cierta «flojera» en los niveles de solvencia; un riesgo que de manera intensa Banco Sabadell está tratando de quitarse de encima. Por lo pronto, cualquiera que se quiera acercar al banco presidido por Josep Oliu para valorar una fusión ya tendrá que negociar un precio más elevado que hace unos meses.

Las últimas subidas en bolsa le han convertido en el único banco mediano del IBEX que cotiza en positivo en el año (avanza un 0,32%). Desde los mínimos de agosto, el banco ha ganado casi 1.700 millones de valor bursátil, pasando de estar valorado en 4.078 millones el pasado 14 de agosto, a rozar el nivel de los 5.700 este viernes.

Un mal precio -o una falta de acuerdo sobre él- es capaz de echar para atrás cualquier operación. El fallo más reciente fue el proyecto de fusión entre Unicaja y Liberbank, que se quedó en el cajón ante la incapacidad de ambas partes de encontrar un precio que crearan suficiente valor para que ambas partes se quedaran satisfechas.

Banco Sabadell, doce meses reinventándose

La revisión al alza de la previsión en capital de Sabadell, de dos décimas (ha pasado del 11,6 al 11,8%), aunque parezca poca ha requerido de una continuada operación de ingeniería financiera, que empezó incluso antes de los resultados de los test de estrés de la EBA. El acuerdo de traspaso a Cerberus de 3.400 millones en activos procedentes de la CAM se había acordado antes de noviembre de 2018, pero todavía no se ha concluido. Ahora parece que por fin se cerrará.

Durante la conferencia de analistas, Guardiola señaló que, tras recibir las autoridades necesarias, incluida la del Ministerio de Economía (la cartera contaba con el sistema de protección EPA), el traspaso se podría cerrar a principios de diciembre.

Además, de esta limpieza, el banco ha combinado a lo largo de los últimos meses desinversiones de negocios no estratégicos -como la venta de Solvia o el traspaso de su promotora a Oaktree-, venta de activos dudosos y de no dudosos -como la titulación de crédito al consumo-; que le van a aportar puntos de capital adicionales. En el cuarto trimestre, las operaciones pendientes de cierre aportarán 24 puntos básicos de capital (véase gráfico inferior).

El puzle que ha construido Banco Sabadell para consolidar su solvencia

La guinda -necesaria para cuadrar la cifra- ha sido el dividendo en acciones de autocartera. Sin esa modificación, el banco se habría visto obligado a acelerar alguna otra operación si realmente quería acercarse al 11,8% (solo tiene pendiente la de la gestora y su idea es vender una parte para incorporar un socio que le permita mejorar su gama de producto; un movimiento que tiene más lógica en un entorno de bajos tipos de interés).

El único problema es que es un elemento de uso único y finito. Banco Sabadell cuenta con suficientes títulos propios para abonar el pago comprometido este viernes de dos céntimos, pero se quedaría corto para cubrir el complementario previsto si, al final, diera continuidad a este modelo. Esto abriría otras posibilidades, como reducir la rentabilidad por dividendo para pagar efectivo -bajo el modelo tradicional o el que defiende Tomás Varela-, o virar un poco más la política de dividendos en favor del capital.

El recurso a la modalidad scrip, también puede ser una vía –Banco Santander ya la contempla-, pero sí generaría dilución para los accionistas. En cualquier caso, esa decisión ya no se conocerá hasta 2020, por lo que, en un escenario tan cambiante, y a la espera de lo que pueda dar de sí TSB, quedan varios meses por delante para idear alguna otra vía con la que generar capital.

El Banco Sabadell, y su trío de principales ejecutivos -Oliu, Guardiola y Varela-, han demostrado que, si algo les sobran, son ideas sobre cómo apuntalarlo.